©PxHere

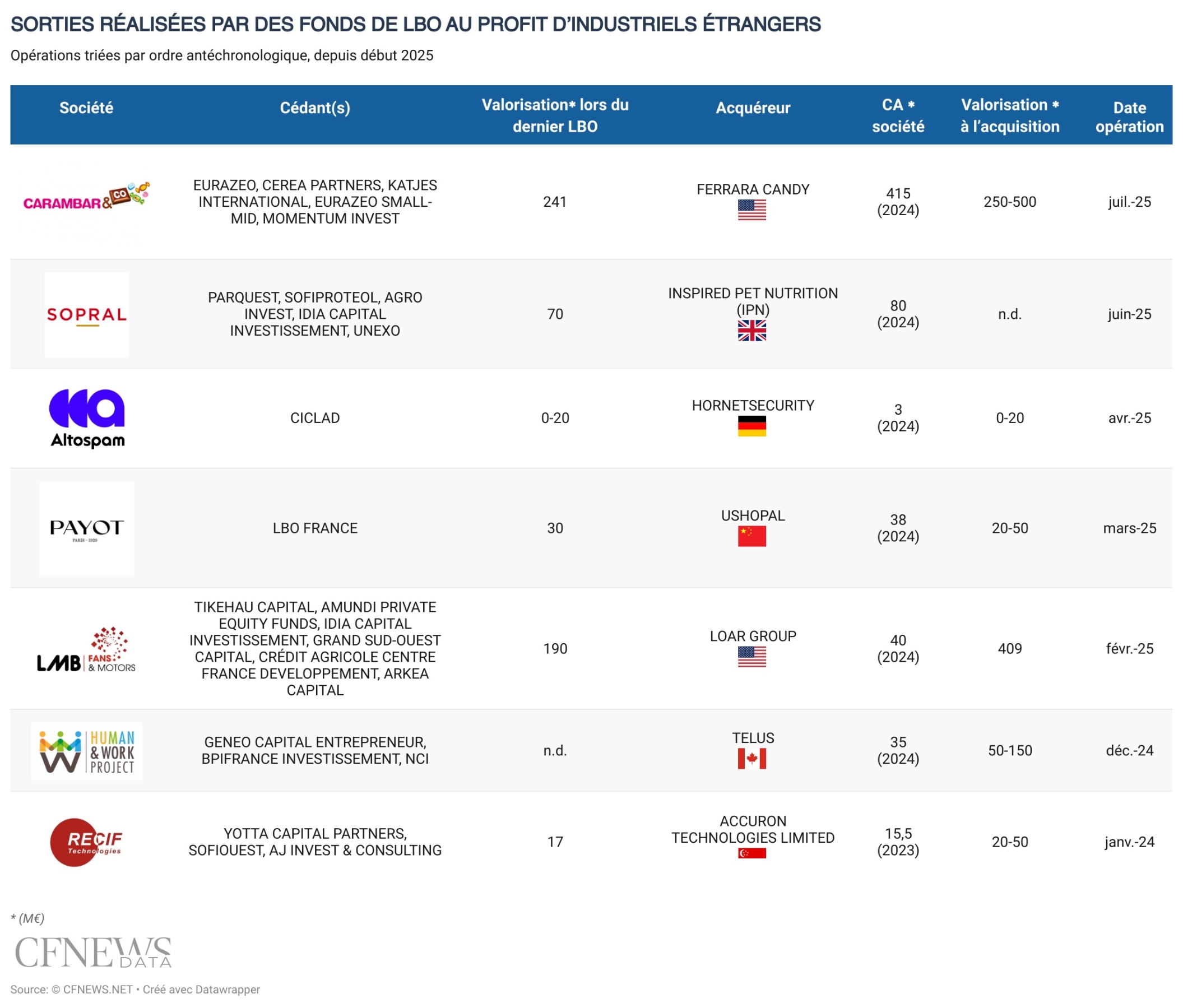

Elles n'auront goûté que brièvement aux saveurs du private equity. Les 14 marques de confiseries et de chocolat « carve-outées » du groupe américain Mondelez par Eurazeo en 2017 avec l'appui minoritaire de Cerea retrouvent un actionnaire industriel. L'ensemble était logé dans une holding baptisée « CPK », renforcée en 2018 par l'adjonction de la société Lamy Lutti. La plateforme de confiseries et de chocolat devrait, au terme d'un process orchestré par Rothschild & Co, devenir propriété de Ferrera, filiale américaine du géant italien Ferrero conseillée sur le deal par BNP. En deuxième phase du process, se seraient affrontés plusieurs industriels, dont l'irlandais Valeo Foods ou encore le maltais Foster Clark, selon nos sources. « Toutes les offres validaient l'attractivité du groupe, qui constitue l'un des derniers indépendants permettant d'accéder avec force au marché agro-alimentaire français, le plus important en Europe », se contente toutefois de commenter Amandine Ayrem, partner au sein de l'équipe Capital d'Eurazeo. L'opération, encore soumise à la consultation des IRP et l’approbation des autorités de la concurrence, devrait être finalisée d'ici la fin de l'année, sur la base d'une valorisation supérieure à 10 fois l'Ebitda, a-t-on appris.

Un industriel allemand déjà actionnaire

A son terme, Eurazeo céderait donc la participation qu'il détenait via son bilan pour un montant d’environ 240 M€, ainsi que celle détenue à travers son fonds Eurazeo Capital III, pour un montant non communiqué. Une belle surprise - les titres du GP français étant valorisés dans ses comptes annuels 131,8 M€ - qui a fait grimper son cours de Bourse de 3,6 %, à 62,65 €, entre l'annonce post-clôture vendredi et lundi midi. De son côté, Katjes International se délesterait des 23 % qu'il détenait, portant ses proceeds à 80 M€. Là aussi, l'opération est plus belle qu'escomptée : le fabricant de bonbons allemand avait en effet attaqué Eurazeo pour dol après avoir apporté l’intégralité des actions de Lutti contre une participation à hauteur de 23 % du capital de CPK et reçu en numéraire de la somme de 10,5 M€. La somme avait été jugée insuffisante par le cédant au vu des performances financières du groupe en 2019, inférieures au BP présenté par Eurazeo. Cerea et les trois personnes physiques indépendantes qui accompagnaient Eurazeo - Pierre Le Tanneur (ex-Spotless Group), Patrick Mispolet et Matthieu Maillot (deux ex-Orangina-Schweppes) cèdent également leurs titres, de même que les managers.

900 collaborateurs

Alors que CPK générait à sa création en 2017 un chiffre d'affaires de 250 M€, cet agrégat avoisinerait 415 M€ fin 2024 et devrait atteindre 450 M€ l'an prochain, pour une marge d'Ebitda légèrement supérieure à 10 %. Une rentabilité qui devrait avoisiner l'objectif de 15 % que s'étaient fixés ses actionnaires sur l'exercice 2026 après avoir travaillé ex-nihilo à la constitution de cette entité juridique. « La création de ce groupe a notamment nécessité de recruter 230 personnes, de créer le siège, de reconfigurer l'outil industriel et de négocier des accords de distribution à l'international. Seule une plateforme solide et structurée pouvait répondre à la profondeur de ce grand projet opérationnel », rappelle Amandine Ayrem. CPK est, désormais, présent sur trois segments de marché : le bonbon (avec Carambar, Lutti, Krema et Michoko), les marques françaises de chocolat (Poulain et 1848), ou encore le chocolat au lait, avec notamment la britannique Terry’s, qui serait en forte croissance et concentrerait désormais le tiers du volumes d'affaires du groupe. « Lorsque nous avons repris la marque, l’essentiel de son chiffre d'affaires était réalisé à Noël. Nous avons étendu les occasions d'offre, la gamme de produits ainsi que les parfums, avec un très fort taux d'adhésion des clients en Amérique du Nord », retrace la partner d'Eurazeo, rappelant avoir enclenché récemment un projet de localisation de ligne aux USA pour servir le marché américain du fait de la saturation de l'un de ses sites industriels... s'immunisant par là même des taxes douanières de Trump. La production de CPK restera principalement réalisée par trois sites de production et un atelier en France (à Bondues, Saint-Genest, Strasbourg et Vichy), et plus de 900 collaborateurs pilotés par Marc Auclair. Son périmètre a toutefois évolué au fil des années avec, notamment, la vente d'une usine de la marque Poulain et de sa centaine de collaborateurs à Andros fin 2024. Basé à Chicago, Ferrara est, lui, récemment passé à l'achat. Le groupe de plus de 8 600 salariés établis sur 27 sites de production dans le monde à la tête des marques Jelly Belly et Nerds vient en effet d'acquérir WK Kellogg Co, bien connu pour ses céréales éponymes.