© freepik

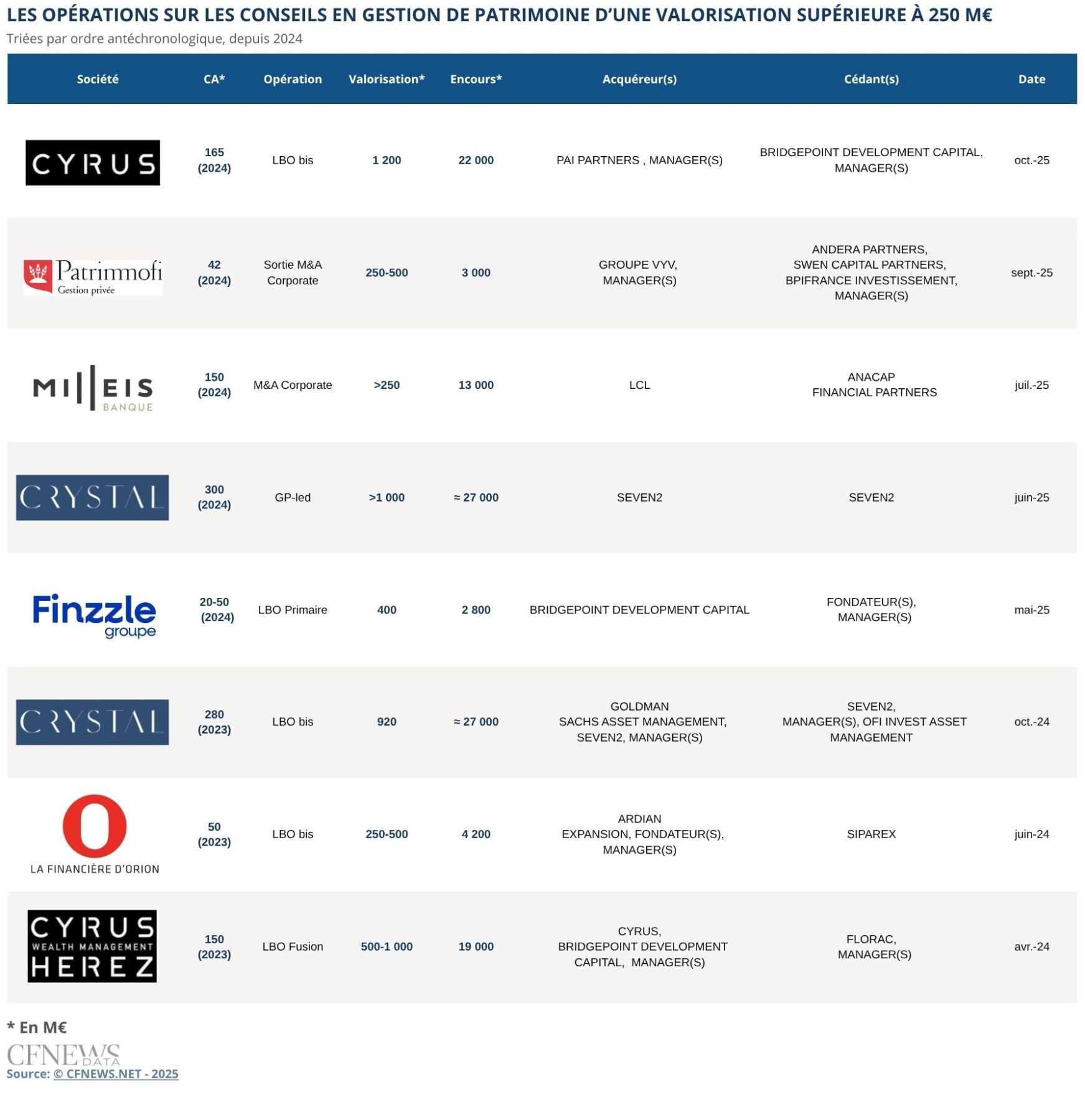

Moins de deux ans après sa fusion avec Maison Herez, le groupe de gestion privée Cyrus boucle un nouveau LBO. Soutenu en minoritaire depuis 2020 par Bridgepoint Development Capital – dilué à hauteur de 20 % lors du rapprochement avec Herez –, il s’apprête à s’allier à un autre sponsor, majoritaire cette fois. Conseillé par Rothschild & Co, le CGP est entré en négociations exclusives avec PAI Partners, qui l’emporte face à CVC et Towerbrook. Accompagné pour sa part par Morgan Stanley, le GP prendra une position majoritaire de l’ordre de 55 à 60 % d'après nos informations, à travers son fonds PAI Partners VIII. Le management emmené par les co-présidents Meyer Azogui et Patrick Ganansia et les salariés réinvestiront 60 % du produit de cession. Au total, Bridgepoint détenait 20 %, les salariés et le management 73 % et le solde, soit 7%, à Marc-Antoine Guillen via Invest & Associés- suite à la cession d'Amplegest et d'Octo AM en octobre 2021(les deux structures sont désormais rassemblées). Administrateur, membre du conseil de supervision de Cyrus depuis lors, Marc-Antoine Guillen, président d'All Invest, sort. La dette, refinancée à hauteur de 400 M€ en unitranche par Ardian l’an dernier, pourrait être revue avec le nouvel investisseur. L’opération valorisant Cyrus autour de 1,2 Md€ devrait se finaliser au premier trimestre 2026.

Une nouvelle phase de consolidation

Avec son nouvel actionnaire, Cyrus entend poursuivre son développement sur la manufacture d’offres, qui représente 15 % de son activité. Celles-ci sont proposées en interne comme en externe, la ligne directrice du groupe restant le modèle d’architecture ouverte et le cœur de métier la distribution. Le CGP entend également dépasser les frontières, à commencer par accompagner des français qui veulent diversifier leur patrimoine à l’étranger, puis des français installés à l’étranger et, à plus long terme, s’adresser directement à une clientèle internationale. « Dans les cinq à dix ans maximum, il y aura des plateformes européennes qui n'existent pas encore et qui consolideront le marché. Nous souhaitons être l’une de ces plateformes et construisons pour ce faire une marque forte de wealth management non bancaire en France . Aujourd’hui notre développement porte essentiellement sur le segment high net-worth, qui est mal adressé par des banques traditionnelles et qui n’intéressent pas les pure-players de la gestion de fortune », indique, pour CFNEWS, Meyer Azogui.

Une construction par croissance externe

S’il avait pris le temps d'intégrer Maison Herez et ses 6 Md€ d’encours au sein de la filiale Cyrus Herez Wealth Management, intervenant essentiellement en B2C, Cyrus a ensuite repris le chemin de la croissance externe. Le mois dernier, il a repris le CGP de 1,1 Md€ d'encours Aliquis Conseil auprès d’Apicil et s’apprête à intégrer le gérant de non-coté Flandrin Capital et ses 450 M€ d’actifs sous gestion. L’acquisition de Flandrin portera à 22 Md€ les encours du groupe et le dote d’un bureau en Suisse, en plus de ses plus de 25 couvrant la France et une implantation en Israël. L’an dernier, Cyrus avait également finalisé l’acquisition d’Octo AM pour le fusionner avec Amplegest, acquis trois ans plus tôt, et mis la main sur Medicia Gestion Privé, basé à Besançon, et ses 120 M€ d’encours. Employant plus de 500 collaborateurs, le groupe affichait 165 M€ de revenus en 2024 et 30 % de marge d’Ebitda. À travers ses différentes filiales, Cyrus accompagne plus de 5 000 familles, 20 % représentant 80 % des encours, du fait des origines du groupe dans le wealth management.